Порог рентабельности: что это, формула, пример расчета excel. Что такое порог рентабельности? Формулы и примеры расчета Что показывает порог рентабельности

Порог рентабельности - важный показатель, который характеризует финансовое состояние предприятия. Рассчитываем его в Excel, графическим методом и с помощью формул.

Как понять, где пролегает граница, за которой предприятие перейдет из убыточной зоны в прибыльную? Разобраться в этом поможет порог рентабельности. Далее вы узнаете, что он означает, как рассчитывается и какова связь между ним, а также запасом финансовой прочности и операционным рычагом. Скачайте Excel-модель и делайте расчет по своим данным.

Это показатель, который дает представление о том, сколько продукции, работ или услуг необходимо произвести, чтобы окупились расходы компании по обычным видам деятельности. Иными словами, в этом случае прибыль от продаж равна нулю, равно как и убытки. Иначе его также называют рентабельностью предпринимательской деятельности или точкой безубыточности.

Показатель характеризует компанию с различных сторон. С одной, отражает состояние организации, при котором предприятие не получает прибыли, но и не имеет убытков. Это удовлетворительное финансовое состояние. С другой, позволяет определить тот объем реализации или уровень цен, при котором производственная деятельность начнет приносить прибыль.

Порог рентабельности: формула

Он вычисляется по одной из следующих формул:

Порог рентабельности = Постоянные затраты ÷ (Цена – Переменные затраты на единицу продукции)

По приведенной формуле показатель вычисляется в натуральном выражении, то есть демонстрирует, сколько единиц продукции или услуг нужно произвести, чтобы предприятие осталось на плаву.

Порог рентабельности = Выручка × Постоянные затраты ÷ (Выручка – Совокупные переменные затраты)

Поскольку в основе расчета лежит выручка компании, получаемая за отчетный период, то в результате мы получим значение порога рентабельности в денежном выражении. Можно использовать любую из этих формул, а также графический метод.

Получите комплект формул рентабельности: инвестиций, активов, капитала, продаж, затрат, продукции, основной деятельности. Выберите, какие показатели считать: эффективность продаж, затраченных ресурсов, активов или капитала. Скачайте инструкции и образцы отчетов, чтобы проконтролировать рентабельность отдельных видов имущества и бизнес-процессов.

Расчет порога рентабельности графически

Графический способ – наиболее наглядный метод, который позволяет определить и проанализировать порог рентабельности. Для построения графика нужно произвести расчет выручки и переменных затрат для двух значений объемов продаж. Полученные результаты наносятся на график, где по оси Х отражается объем реализованной продукции, а по оси Y – денежное выражение выручки и затрат. График позволяет увидеть положение компании, а также понять, при каком уровне реализации компания начинает получать прибыль и когда работает себе в убыток.

Графически это выглядит так, как показано на схеме.

Рисунок 1. Порог рентабельности: графический метод

Как определить точку безубыточности: пример

Таблица 1. Исходные данные для примера

|

Величина за I квартал 2019 года |

|

|

Объем продаж, шт. |

|

|

Постоянные затраты на единицу продукции |

|

|

Совокупные постоянные затраты |

|

|

Переменные затраты на единицу продукции |

|

|

Совокупные переменные затраты |

Рассчитаем порог рентабельности в натуральном выражении:

78 364 руб. ÷ (2 999 руб. – 1 364,55 руб.) = 47,95 шт. ≈ 48 шт.

Чтобы выйти на точку безубыточности, компании нужно произвести и реализовать 48 штук развивающего музыкального центра «Кроха».

Определим рублевое значение этого же показателя. Для этого воспользуемся второй формулой расчета:

(401 866 руб. × 78 364 руб.) ÷ (401 866 руб. – 182 850 руб.) = 143 787,79 руб.

Получается, что для достижения точки безубыточности компании нужно произвести и реализовать продукции на сумму 143 787,79 рублей.

Если рост продаж не приносит дополнительной прибыли или увеличивает ее незначительно, нужно выяснить, какие условия сбытовой политики этому препятствуют. Для этого следует определить рентабельность каналов сбыта, рациональность системы бонусов и скидок и эффективность коммерческих расходов.

Расчет порога рентабельности в Excel

- определяем постоянные и переменные затраты на единицу товара, а также объем продаж;

- рассчитываем значения выручки, затрат и прибыли от продаж;

- находим нулевое значение финансового результата. Выручка и натуральный объем реализации в этой точке покажут порог рентабельности.

Рассматриваемый показатель тесно связан с еще двумя: запасом финансовой прочности и операционным рычагом. По сути, их все объединяет один и тот же метод анализа, который лежит в основе – CVP (Cost-Volume-Profit). Разберем, по каким формулам они вычисляются и что значат.

Порог рентабельности и запас финансовой прочности: как они связаны?

Запас финансовой прочности – это разница между фактической или планируемой выручкой предприятия и доходом в точке безубыточности. Иначе – задел, который позволяет организации получать прибыль. Чем он больше, тем лучше. Например, точка безубыточности для продукта А в вашей компании – 1 000 единиц, но вы продали в прошлом месяце – 1 500. Значит, результат деятельности увеличится на маржинальный доход от реализации тех самых 500 дополнительных штук.

________________

Примечание.

________________

Этот показатель по-другому называют маржой или кромкой безопасности. Он рассчитывается либо в абсолютном выражении – в рублях, либо в относительном – в процентах. Относительная величина имеет также еще одно наименование – коэффициент маржи безопасности.

Таблица 2. Запас финансовой прочности: формулы расчета

Почему выручка в формулах приведена вариативно: и как фактическая, и как планируемая? Этот момент зависит от периода расчета данного показателя. Если вы определяете его по уже достигнутым значениям дохода за прошлый месяц, квартал или год, то берите фактическую величину. Если же оцениваете будущие значения по выручке из только что сверстанного бюджета доходов и расходов, то используйте плановое значение.

Давайте продолжим пример с производителем игрушек. Допустим:

- выручка от продажи музыкального центра «Кроха» в бюджете на I квартал 2020 г. составляет 497 542 руб.;

- для этого цену планируется поднять на 5%;

- переменные затраты на единицу увеличатся на 3%;

- постоянные траты, которые приходятся на данный продукт, возрастут на 20 тыс. руб.

Вычислим новое значение точки безубыточности, а заодно и запас финансовой прочности.

Таблица 3. Расчет запаса финансовой прочности

|

Показатель (в рублях, если не указано иное) |

Величина за 1 квартал 2020 года |

|

Исходные данные |

|

|

3 149 ≈ 2 999 × 1,05 |

|

|

Переменные затраты на единицу |

1 405,49 = 1 364,55 × 1,03 |

|

Совокупные постоянные затраты |

98 364 = 78 364 + 20 000 |

|

Расчетные значения |

|

|

Порог рентабельности |

179 493 ≈ 98 364 ÷ (3 149 – 1 405,49) × 3 149 ≈ 57 ед. × 3 149 |

|

Запас финансовой прочности |

318 049 = 497 542 – 179 493 |

|

Запас финансовой прочности, % |

63,9 = 318 049 ÷ 497 542 × 100 |

Как трактовать полученные величины маржи безопасности? Вот два варианта:

- даже если в первом квартале 2020 г. продажи музыкального центра «Кроха» окажутся меньше запланированных на 318 тыс. руб., то убытка от этого продукта все равно не будет;

- запланированный объем реализации выше безубыточного почти на 64%. Выходит, у организации есть значимый резерв. Его можно использовать, например, в ходе маркетинговой акции на продукт в виде снижения цены. Кроме того, благодаря этому резерву предприятие не загонит в убытки непредвиденный рост постоянных или переменных затрат. Например, постоянные затраты могут увеличиться на 177 тыс. руб. (на 80%), и все равно организация останется в зоне прибыли. Отчетливо это видно на графике.

Рисунок 3. Запас финансовой прочности на графике безубыточности

Рентабельность инвестиций – это показатель, который позволяет оценить эффективность финансовых вложений и их окупаемость. С английского ROI (returnment of investment) переводится как «возврат с инвестиций». Этот показатель стоит определить и по уже открытым проектам, и по тем, в которые компания только планирует вложиться.

Скачать формулу рентабельности инвестиций

Операционный рычаг: формула

Операционный рычаг простыми словами – это соотношение между изменением дохода и прибыли от продаж. Зачем он нужен? Например, чтобы быстро рассчитать значение операционной прибыли или убытка, когда известно, на сколько процентов увеличится цена или реализация в натуральном выражении.

Для операционного рычага выведены две формулы: одна для ценового, другая – для натурального. В основе и той, и другой – отношение дохода к финансовому результату. Только в первом случае берется совокупный доход от обычных видов деятельности (выручка), а во втором – маржинальный.

Таблица 4. Операционный рычаг: формулы расчета

Очевидно, что значение для ценового рычага будет всегда выше, чем для натурального из-за большего числителя. В этом есть своя логика: рост цены не тянет за собой затраты, а вот увеличение объема реализации к этому приводит. Причина – переменная компонента в расходах: чем выше натуральный объем реализации, тем больше ее величина.

Если знать, чему равен операционный рычаг, то расчет процента изменения прибыли от продаж не составит никакого труда. В его основе лежат формулы из таблицы 5.

Таблица 5. Влияние операционного рычага на прибыль

Конечно, вычислить прибыль при известном измененном значении цены или количества можно и без этого показателя. Но факт в том, что он позволяет существенно ускорить процесс. Вот пример.

Предположим, что руководство «Колобок и Теремок» решило во II квартале 2020 г. увеличить цену на музыкальный центр «Кроха» еще на 3%. Реализация, по их ожиданиям, в том же периоде сократится на 1%. Как такие изменения по отдельности повлияют на прибыль от продаж? Рассчитаем результат с помощью формул из таблицы 5. Для этого дополнительно вычислим финансовый результат и совокупный маржинальный доход.

Таблица 6. Расчет операционного рычага

|

Показатель |

Величина за II квартал 2020 года |

|

Исходные данные (I квартал 2020 года) |

|

|

Выручка, руб. |

|

|

Совокупный маржинальный доход, руб. [(Цена – Переменные затраты на единицу) × Количество] |

275 474,58 = (3 149 – 1 405,49) × 158* |

|

Прибыль от продаж, руб. (Совокупный маржинальный доход – Совокупные постоянные затраты) |

177 110,58 = 275 474,58 – 98 364 |

|

Расчетные значения |

|

|

Ценовой операционный рычаг, ед. |

2,81 = 497 542 ÷ 177 110,58 |

|

Натуральный операционный рычаг, ед. |

1,55 = 275 474,58 ÷ 177 110,58 |

|

Влияние на прибыль от продаж через цену продукта, % |

8,43 = 3% × 2,81 |

|

Влияние на прибыль от продаж через цену продукта, руб. |

192 041 = 177 110,58 × 108,43 ÷ 100 |

|

Влияние на прибыль от продаж через количество проданного продукта, % |

1,55 = (-1)% × 1,55 |

|

Влияние на прибыль от продаж через количество проданного продукта, руб. |

174 365,37 = 177 110,58 × 98,45** ÷ 100 |

|

Примечание: * 158 = Выручка ÷ Цена за единицу = 497 542 ÷ 3 149. ** 98,45 = 100 – 1,55 |

|

Все показатели и их формулы из статьи мы обобщили на схеме.

Рисунок 4. Порог рентабельности, запас финансовой прочности и операционный рычаг: формулы расчета

ОПРЕДЕЛЕНИЕ

Представляет собой выручку предприятия (объем проданной или выпущенной продукции), при которой будет обеспечено полное покрытие постоянных и переменных затрат для осуществления данного производства. При этом прибыль будет нулевой. Порог рентабельности часто называют точкой безубыточности, критическим порогом продаж (реализации).

Формула порога рентабельности имеет огромное значение при осуществлении эффективной работы предприятия.Величина порога рентабельности отражает то количество продукции, которое нужно выпустить или реализовать для покрытия всех издержек. Порог рентабельности — объемы товаров или услуг, при которых прибыль предприятия равна нулю и оно не несет убытков.

Показатель порога рентабельности рассчитывается с разных позиций:

- Отражает состояние предприятия, при котором оно не приносит прибыль, но может функционировать;

- Определяет тот барьер, при переходе через который компания начнет приносить прибыль или уйдет в убыток.

Формула порога рентабельности

Любое предприятие может определить порог рентабельности двумя способами:

- В денежном выражении (например, в рублях),

- В натуральном выражении (в штуках).

Формула порога рентабельности в денежном выражении выглядит следующим образом:

Здесь ПР – порог рентабельности,

Выр – сумма выручки,

Зпост – сумма постоянных затрат,

Зпер – сумма переменных затрат.

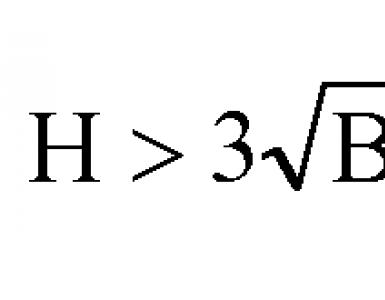

В натуральном выражении формула порога рентабельности выглядит так:

ПР = З пост / (Ц — СЗ пер)

Здесь Ц – цена единицы продукции,

СЗпер – средние переменные затраты на производство каждой единицы продукции.

Графическое определение порога рентабельности

Чаще всего, наряду с порогом рентабельности, используют графический способ его определения. Графическое изображение позволяет наглядно отобразить ситуацию роста эффективности бизнеса или его уменьшение.

Для того, что бы построить график нужно совершить следующие действия:

- Расчет порога рентабельности для нескольких объемов реализации (выпуска),

- Разметить все точки на графике и соединить их в объединяющую кривую.

Значение порога рентабельности

Формула порога рентабельности чаще всего используется при прогнозировании прибылии финансового состояния компании.

Каждый предприниматель должен стремиться к положению превышения выручки над порогом рентабельности, при этом в натуральном выражении произведенное количество товаров должно превышать пороговое значение. Если соблюдать эти условия, предприятие сможет начать наращивание прибыли.

Важно отметить, что сила воздействия производственного рычага увеличивается с приближением производства к порогу рентабельности, и наоборот. Это значит, что есть определенный предел превышения порога рентабельности, за которым непременно последует резкое увеличение постоянных затрат (покупка новых средств труда, новых помещений, рост управленческих издержек).

Каждое новое предприятие должно обязательно пройти порог рентабельности, учитывая, что вслед за увеличением массы прибыли неминуемо наступит период необходимости резкого увеличения постоянных затрат. Это приведет к сокращению получаемой в краткосрочном времени прибыли.

Примеры решения задач

ПРИМЕР 1

| Задание | Компания отработала предыдущий период в соответствии со следующими показателями:

Количество произведенной продукции – 1500 штук, Цена за единицу продукции – 985 рублей, Постоянные затраты – 420 000 рублей, Переменные затраты на единицу продукции – 160 рублей. Определить порог рентабельности. |

| Решение | В первую очередь определим выручку предприятия, умножив количество продукции на ее цену:

Выр = 1500 * 985 = 1477500 рублей Зпер = 1500*160 = 240000 рублей. Порог рентабельности для решения данной задачи выглядит так: ПР = Выр * З пост / (Выр — З пер) ПР = 1477500*420000/1477500-240000=501454,5 рублей Вывод. Мы видим, что при объеме продаж в 501454,5 рублей, компания выйдет в ноль, то есть не будет нести убытков, но и не получит прибыль. |

| Ответ | Порог рентабельности = 501454,5 рублей. |

Для расчета порога рентабельности применяются:

- - математический метод (метод уравнения);

- - метод маржинального дохода (валовой прибыли);

- - графический метод.

В соответствии с данной моделью математическая зависимость между прибылью, объёмом производства и затратами имеет следующий вид:

PR = pq - c - vq (1)

где PR - прибыль от реализации продукции, денежных единиц; p - цена реализации единицы продукции, денежных единиц; q - количество проданных единиц продукции, натуральных единиц; c - совокупные постоянные затраты, денежных единиц; v - переменные затраты на единицу продукции, денежных единиц.

На основе формулы (1) легко проводится решение основных задач анализа безубыточности: определение точки безубыточности; определение объёмов производства для получения целевой прибыли; определение цены в анализе безубыточности.

Точка безубыточности - это такой объём продаж продукции, при реализации которого выручка от продаж покрывает совокупные затраты. В этой точке выручка не позволяет организации получить прибыль, однако убытки тоже отсутствуют. В соответствии с чем согласно выражению (1) формула для определения точки безубыточности (Qk) примет следующий вид:

Qk = c / (p - v) (2)

Анализ безубыточности позволяет определить количество единиц продукции Qпл, которое необходимо произвести и реализовать для получения запланированной прибыли PRпл.

Исходя из формулы (1) искомый объём продукции (Qпл) рассчитывается как:

Qпл = (PRпл + c) / (p - v) (3)

С помощью анализа безубыточности можно также принимать и ценовые решения.

На основе формулы (1)

(учитывая, что в точке безубыточности PR=0)

минимально допустимая цена за единицу продукции, обеспечивающая покрытие совокупных затрат, будет определяться следующим образом:

Рmin = (c + v q) / q (4)

Формула (4) служит отправной для расчёта цены, которую требуется установить для получения запланированного размера прибыли (Pпл):

Pпл = (c + v q + PRпл) / q (5)

Рассмотрим метод маржинального дохода, который выступает как альтернативный математическому методу.

Маржинальный метод включает в прибыль и постоянные издержки. Этот метод подразумевает, что организация так реализовывает свой товар, чтобы получаемым в итоге маржинальным доходом можно было покрыть постоянные издержки и получить прибыль. Точка, когда полученный маржинальный доход, в состоянии покрыть постоянные издержки, называется точкой равновесия.

В этом случае формула расчета выглядит следующим образом:

П = МД - Зпост,

Так как в точке равновесия прибыль равна 0, формулу преобразуем следующим образом:

МДед * ОР = Зпост,

где ОР - объем реализации. Здесь ОР - порог рентабельности. Формула для вычисления порога рентабельности в этом случае имеет следующий вид:

ПР = Зпост / МДед,

В случае принятия перспективных решений необходимо производить расчет соотношений маржинального дохода и выручки от продаж, т.е. нужно определять маржинальный доход в процентах от выручки.

Для этого существует следующий расчет:

(МД / ВР) * 100%,

Следовательно, запланировав выручку от продаж продукции, можно установить величину ожидаемого маржинального дохода.

Необходимо так же знать, что приведенные выше формулы остаются правильными лишь при принятии краткосрочных решений.

Во-вторых, анализ безубыточности производства дает надежные результаты в случае соблюдения следующих условий и соотношений:

- - переменные расходы и выручка от продаж должны имеют линейную зависимость от уровня производства;

- - производительность труда не может изменяться внутри самой масштабной базы;

- - удельные переменные затраты и цены должны оставаться постоянными во время всего планового периода;

- - структура продукции не может меняется в течение всего планируемого периода;

- - изменение постоянных и переменных расходов может быть измерено точно;

- - в конце анализируемого периода предприятие не оставляет запасов готовой продукции, т.е. объем продаж соответствует объему производства.

В случае несоблюдения хотя бы одного из этих условий могут быть получены ошибочные результаты.

Бизнес должен обязательно пройти порог рентабельности и учесть, что в след за периодом увеличения массы прибыли неотвратимо наступит период, когда для продолжения наращивания выпуска продукции обязательным будет резкое увеличение постоянных затрат, вследствие чего произойдет снижение получаемой в краткосрочном периоде прибыли.

Рентабельность реализации определяется отношением прибыли от реализации продукции или чистой прибыли к величине выручки от реализации продукции без НДС и акцизов, выраженным в процентах:

R = (П / ВР) * 100%,

где - R - рентабельность по обороту;

П - прибыль;

ВР - выручка от реализации.

Данный показатель характеризует эффективность предпринимательской деятельности: сколько прибыли имеет хозяйствующий субъект с рубля продаж, выполненных работ, оказанных услуг.

Рентабельность товарного выпуска и отдельных видов продукции определяется отношением прибыли от выпуска продукции или изделия определенного вида к себестоимости товарного выпуска продукции:

Rтв = (Пв / Ств) * 100%,

Rтв - рентабельность товарного выпуска и отдельных видов продукции;

Пв - прибыль от выпуска продукции или изделия определенного вида;

Ств - себестоимости товарного выпуска продукции.

Данный показатель характеризует абсолютную сумму или уровень прибыли на один рубль затраченных средств.

Источниками информации для анализа показателей рентабельности продукции, работ, услуг являются форма № 2 бухгалтерской отчетности, учетные регистры хозяйствующего субъекта.

Изменения в уровне рентабельности реализации происходят под влиянием изменений в структуре реализованной продукции и изменения рентабельности отдельных видов изделий.

Рентабельность отдельных видов изделий зависит:

- - от уровня продажных цен;

- - от уровня себестоимости продукции.

Анализ осуществляется в следующей последовательности.

Определяют уровень рентабельности реализации по плану, фактически за отчетный год, за предыдущий год. Затем определяют объект анализа: из фактического уровня рентабельности за отчетный год следует вычесть плановый уровень рентабельности за отчетный год.

На изменение уровня рентабельности реализованных видов продукции, работ, услуг оказали влияние следующие факторы:

- 1. Изменение структуры и ассортимента продукции приводит к увеличению рентабельности реализованной продукции. Для этого необходимо определить:

- - рентабельность реализации за предыдущий год. Величина прибыли рассчитана исходя из объема, структуры, цен и себестоимости предыдущего года;

- - рентабельность реализации, рассчитанную при величине прибыли, которая определяется исходя из объема и структуры отчетного года, но себестоимости и цены предыдущего года.

- 2. Изменение себестоимости. Для этого необходимо определить рентабельность, исходя из себестоимости отчетного и предыдущего года, т. е. объем и структура реализованной продукции отчетного года, себестоимость отчетного года, а цены предыдущего года, т. е. необходимо исключить влияние изменения цен.

- 3. Изменение уровня цен. Уровень рентабельности определяется при прибыли, исчисленной при объеме, структуре, себестоимости и ценах отчетного года.

Анализ рентабельности выпуска отдельных видов продукции осуществляется на основе данных плановых и отчетных калькуляций. Уровень рентабельности отдельных видов продукции зависит от среднереализационных цен и себестоимости единицы продукции.

Расчет влияния этих факторов на изменение уровня рентабельности осуществляется способом цепных подстановок по каждому виду продукции.

Для оценки динамики уровней рентабельности товарного выпуска отдельных видов продукции необходимо по видам продукции фактические показатели отчетного года сопоставить с фактическими показателями за ряд предшествующих лет, что позволит определить тенденцию рентабельности изделий, а следовательно, и фазу жизненного цикла продукции.

В заключение необходимо дать общую оценку по уровню рентабельности отдельных изделий.

Запас финансовой прочности показывает, на сколько можно сократить реализацию (производство) продукции, не неся при этом убытков. Превышение реального производства над порогом рентабельности есть запас финансовой прочности фирмы:

ЗФП = ВР-ПР,

где ЗФП - запас финансовой прочности;

ВР - выручка от реализации;

ПР - порог рентабельности.

Запас финансовой прочности предприятия выступает важнейшим показателем степени финансовой устойчивости. Расчет этого показателя позволяет оценить возможности дополнительного снижения выручки от реализации продукции в границах точки безубыточности.

На практике возможны три ситуации, которые по-разному будут отражаться на величине прибыли и запасе финансовой прочности предприятия:

- 1. Объемы реализации совпадают с объемами производства;

- 2. Объемы реализации меньше объемов производства;

- 3. Объемы продаж больше объемов производства.

Как прибыль, так и запас финансовой прочности, полученной при избытке произведенной продукции, меньше, чем при соответствии объемов продаж объему производства. Поэтому предприятие, заинтересованное в повышении как своей финансовой устойчивости, так и финансового результата, должно усилить контроль над планированием объема производства. В большинстве случаев увеличение товарно-материальных запасов предприятия свидетельствует об избытке объема производства. Прямо о его избытке свидетельствует увеличение запасов в части готовой продукции, косвенно - увеличение запасов сырья и исходных материалов, так как издержки за них предприятие несет уже при их покупке.

Резкое увеличение запасов может свидетельствовать об увеличении объема производства в недалеком будущем, что также должно быть подвергнуто строгому экономическому обоснованию.

Таким образом, при обнаружении прироста запасов предприятия в отчетном периоде можно делать вывод о его влиянии на величину финансового результата и уровень финансовой устойчивости. Поэтому для того, чтобы достоверно измерить величину запаса финансовой прочности, необходимо произвести коррекцию показателя выручки от реализации на сумму прироста товарно-материальных запасов предприятия за отчетный период.

В последнем варианте соотношений - при объеме продаж большем, чем объем произведенной продукции, - прибыль и запас финансовой прочности больше, чем при стандартном построении.

Однако факт продажи продукции, которая еще не была произведена, то есть фактически не существует еще в данный момент, накладывает на предприятие дополнительные обязательства, которые должны быть выполнены в будущем. Существует внутренний фактор, уменьшающий фактическую величину запаса финансовой прочности, - это скрытая финансовая неустойчивость. Признаком наличия у предприятия скрытой финансовой неустойчивости является резкое изменение объема запасов.

Из вышесказанного следует, что для измерения запаса финансовой прочности предприятия необходимо выполнение следующих шагов:

- 1. Рассчитать запасы финансовой прочности;

- 2) Проанализировать влияние разности объема продаж и объема производства через коррекцию величины запаса финансовой прочности с учетом прироста товарно-материальных запасов предприятия;

- 3. Рассчитать оптимальный прирост объема реализации и ограничителя запаса финансовой прочности.

Запас финансовой прочности, рассчитанный и откорректированный, является важным комплексным показателем финансовой устойчивости предприятия, который необходимо использовать при прогнозировании и обеспечении комплексной финансовой устойчивости предприятия.

Оценка запаса финансовой прочности производится по формуле:

Ф = ((ВР - ПР) / ВР) * 100%,

где Ф - показатель оценки запаса финансовой устойчивости;

ВР - выручка от реализации;

ПР - порог рентабельности.

Имея большой запас финансовой прочности, фирма может осваивать новые рынки, инвестировать средства как в ценные бумаги, так и в развитие производства.

Прогнозные расчеты прибыли важны не только для самих предприятий и организаций, производящих и реализующих продукцию, но и для акционеров, инвесторов, поставщиков, кредиторов, банков, связанных с деятельностью данного предпринимателя, участвующих своими средствами в формировании его уставного капитала.

Поэтому планирование оптимального размера прибыли в современных экономических условиях является важнейшим фактором успешной предпринимательской деятельности предприятий и организаций.

Как определить порог рентабельности в 2020 году? Для этих целей компании используются несколько вариантов расчета, которые позволяют получить максимально точное значение.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Любая разновидность предпринимательской деятельности несет под собой одну главную задачу – получение максимального дохода. В противном случае от нее нет какого-либо смысла.

Одним из ключевых факторов, которые оказывает воздействие на получение дохода, считается осуществление эффективного, верного и одновременно с этим своевременного финансово-экономического положения компании и умение применять имеющие ресурсы.

Показатель порога рентабельности весьма важно с целью дальнейшей эффективной предпринимательской деятельности любой компании.

Значение рентабельности способно в полной мере показать число продукции, которую нужно изготовить и реализовать с целью окупаемости издержек.

Данное правило распространяется и предоставление каких-либо услуг. Рассмотрим подробней порядок и методы расчета порога рентабельности.

Общие моменты

Прежде чем приступить к рассмотрению основного вопроса, изначально рекомендуется рассмотреть базовую теорию относительно порога рентабельности.

Дополнительно нужно изучить и законодательное регулирование данного вопроса, которое хоть и поверхностно, но все-таки разъясняет необходимость в расчете данного показателя.

Что это такое

Основным показателем эффективности любой разновидности предпринимательской деятельности принято считать доход, который можно спрогнозировать после определения порога рентабельности.

Порог рентабельности это такая выручка от реализации, при которой можно покрыть все имеющиеся затраты без возникновения убытков.

Иными словами, финансовая деятельность приравнивается к нулю в процессе комплексного применения трудовых, денежных и материальных ресурсов.

Часто она выражается с использованием процентов, а также на одну единицу средств, которые были вложены в доход.

По своей сути, рентабельность это прибыльность либо доходность, которую может получить компания по результатам своей предпринимательской деятельности.

Она может быть рассчитана по всем разновидностям товаров, что в полной мере позволяет проанализировать деятельность конкретного производства.

Сегодня специалисты в области экономики по всему мира рассчитывают финансовое положение компаний с помощью показателя коэффициента рентабельности, благодаря которому можно узнать вероятность прогнозируемых инвестиций.

Рентабельность реализации – подразумевает под собой значение либо же коэффициент доли дохода в каждой финансовой единице. Более того, он является своего рода индикатором, который оказывает воздействие на ценовую политику.

Рентабельность реализация выявляется на базе отношения дохода к непосредственной выручке от продажи всех без исключения товаров.

С какой целью высчитывается

Определенный порог рентабельности позволяет охарактеризовать трудовую деятельность компании в полном объеме, нежели сам доход.

Благодаря показателю можно узнать общее соотношение применения ресурсов и тех, которые есть на сегодня в наличии у организации.

Расчет показателя используются не только с целью анализа деятельности организации, но и для определения вероятности будущих и ценовой политики.

Необходимо обращать внимание на то, что значение показателя рентабельности организации, товаров либо продаж, определяется отношением полученных сведений чистого дохода, выручки о реализации товаров и балансовой .

Необходимо обращать внимание на то, что повышению рентабельности (при необходимости в этом) компании содействует непосредственное манипулирование несколькими немаловажными значениями, а именно:

- ускорение темпов роста товарооборотов;

- снижение имеющейся массы издержек;

- повышение нормы рентабельности методом роста себестоимости.

Стоит отметить, что на западном рынке уверены в том, что долгосрочный период рентабельности организаций напрямую зависит от внушительного числа факторов (их насчитывают больше 30), которые способны охарактеризовать положение конкурентной ситуации, а также непосредственно на рынке изготовителя, имеющейся экономической конъюнктуры и так далее.

Исходя из этого, крайне важно в процессе анализа показателей рентабельности не упустить из виду и некоторые иные немаловажные факторы, а именно:

- уровень капиталоемкости;

- имеющееся качество товаров либо предоставляемых ;

- имеющаяся доля компании на рынке (отечественном либо международном);

- показатели эффективности трудовой силы.

Обращая внимание на такие показатели можно произвести наиболее эффективный анализ рентабельности с целью повышения эффективности .

Правовое регулирование

В законодательстве РФ отсутствует какой-либо конкретный законодательный акт, регулирующий вопрос о расчете и назначения порога рентабельности.

Одновременно с этим необходимо обратить внимание на , в котором указано:

“Финансовая независимость либо же рентабельность аудируемого лица напрямую зависит не только от общих экономических и отраслевых факторов но и иных условий бизнеса”

Кроме того, в указанном акте отображаются и иные немаловажные нюансы.

Как рассчитать порог рентабельности организации

Прежде чем приступить к рассмотрению основных формул для расчета рентабельности, рекомендуется дополнительно знать и о графическом варианте.

Данный вариант способен наглядно отобразить период и имеющиеся обстоятельства, при которых трудовая деятельность компании повышается либо же наоборот, понижается.

График может быть построен таким образом:

Порог рентабельности показывает эффективность работы той или иной компании.

Какая применяется формула расчета

В зависимости от того в какой именно форме необходимо произвести расчеты рентабельности компании используют:

Рассмотрим каждую из формул подробней.

В денежной форме

Формула рентабельности в денежном выражении имеет вид:

Рассмотрим порядок расчета на примере. Компания продает 200 единиц продукции с себестоимость 300 рублей за 1 штуку.

Переменные расходы на каждую единицу составляют порядка 250 рублей. Прямые расходы в стоимости 1 единицы – 30 рублей. Косвенные прямые финансовые затраты составляют 20 рублей.

Определим точку безубыточности компании. Для этих целей необходимо произвести расчет порог рентабельности в стоимостном выражении:

В результате расчетов можно увидеть, что компания может получить доход после реализации продукции на сумму свыше 60 тысяч рублей.

Если в натуральном выражении

При необходимости осуществить расчеты в натуральном выражении, нужно использовать формулу:

С целью рассмотрения примера расчета, будут браться исходные сведения из предыдущего варианта расчета.

Исходя из этого, порог рентабельности будет рассчитан таким образом:

После полученных показателей при расчете можно говорить о том, что компания сможет рассчитывать на определенный уровень доходности уже после продажи 200 единиц товара.

Математический метод определения

Общая формула математического выражения порога рентабельности имеет вид:

Расчет с использованием такой формулы не влечет за собой сложности. Достаточно только следить за достоверно указанными сведениями.

Какие факторы влияют на показатель

Основными факторами, которые оказывают воздействие на показатели порога рентабельности принято считать:

- себестоимость продажи 1 единицы товара;

- переменные и постоянные расходы на производство, продажи и управление.

При видоизменении указанных факторов показатели порога рентабельности могут повышаться либо понижаться.

В процессе определения порога рентабельности расходы на производство могут разделяться:

- на постоянные;

- и переменные расходы.

В первом случае речь идет о постоянных либо же условно-постоянных расходах в течении конкретного временного промежутка.

Видео: точка безубыточности

Одновременно с этим нужно понимать, что в процессе определения на каждую единицу изготавливаемого товара будет напрямую зависеть и корректировка уровня производства в организации.

К постоянным расходам часто относят:

- финансовые затраты на ;

- начисление амортизации;

- затраты по ;

- начисление наемным сотрудникам аппарата управления;

- административные затраты и так далее.

Большая часть постоянных расходов, в отличии от переменных, в процессе снижения производственного объема весьма трудно сократить к минимуму.

Если говорить о переменных обобщенных затратах, то они напрямую зависят от производственного объема.

Переменные расходы, которые припадают на каждую единицу изготавливаемого товара в дальнейшем будут относиться к постоянным.

К переменным можно отнести:

- затраты на оплату труда наемного штата сотрудников;

- транспортные затраты;

- торгово-комиссионные затраты;

- расходы на закупку необходимого материала и сырья;

- затраты на потребление энергоресурсов и так далее.

Часто к переменным затратам относят то, что невозможно спрогнозировать с точностью.

У каких предприятий значение выше

Необходимо понимать, что компании начинают получать доход только после того, как по факту выручка начинает превышать пороговую.

Иным словами, чем выше данный показатель, тем больше запас финансовой прочности компании и размер самого дохода.

Исходя из этого, можно говорить о том, максимальные показатели рентабельности имеются в тех компаниях, где наблюдаются внушительные объемы производства с минимальными затратами.

Как можно его снизить

Единственным вариантом, который позволяет достичь понижения порога рентабельности, принято считать наращивание валовой маржи.

Иными словами, маржинального дохода, который приравнивается к постоянным издержкам в период критического показателя объема продаж.

В подобной ситуации крайне важно:

- Повысить объемы реализации товаров.

- Увеличить себестоимость товара, однако, в пределах платежеспособного спроса.

- Понизить переменные издержки. В частности нужно снизить — заработную плату, аренду либо же платежи за коммунальные услуги.

- Существенно сократить постоянные расходы, которые способны повысить порог рентабельности и при этом отображают уровень риска ведения предпринимательской деятельности.

С целью обеспечения работоспособности организации и при этом успешного дальнейшего развития, крайне важно добиться грамотного сочетания постоянных расходов с высокой валовой маржи.

Порог рентабельности

Порог рентабельности – это такая выручка от реализации, при которой предприятие покрывает свои расходы на производство и реализацию продукции без получения прибыли и убытков. Валовой маржи хватает только на покрытие постоянных расходов, а прибыль равна нулю.

Чаще порог рентабельности определяют графическим способом.

Цена – 0,5 тыс. руб. за 1 шт.

Объем продаж – 4 000 шт.

Постоянные затраты – 550 тыс. руб.

Переменные затраты – 1 300 тыс. руб. (0,325 тыс. руб. за 1 шт.)

Прибыль – 150 тыс. руб.

Порядок построения графика

где - постоянные расходы;

Процент валовой маржи к выручке от реализации.

В нашем примере

тыс. руб. или

тыс. руб.

Цифра 3143м ед. – пороговое количество товара. Каждая следующая единица товара будет приносить прибыль.

Чтобы определить массу прибыли после прохождения порога рентабельности, достаточно умножить количество товара, проданного сверх критического объема, на удельную величину валовой маржи в каждой единице товара.

Например.

Масса прибыли после Количество товара, Валовая маржа

прохождения порога = проданного после Общее количество (3.17)

прохождения порога проданного товара

рентабельности

Сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста выручки от реализации и прибыли, так как удельный вес постоянных затрат в общей их сумме уменьшается вплоть до очередного «скачка» постоянных затрат.

Запас финансовой прочности

Запас финансовой прочности – это разница между достигнутой фактической выручкой от реализации продукции и порогом рентабельности.

Запас Выручка Порог

финансовой = от – рентабельности (3.18)

прочности реализации

Для нашего примера:

Выручка от реализации – 2 000 тыс. руб.

Порог рентабельности – 1 571 тыс. руб.

или 21% по отношению к объему выручки.

Или по второй формуле:

,

,где - сила воздействия операционного рычага.

.

(3.19)

.

(3.19)Как следует из расчетов, предприятие способно выдержать снижение выручки на 21% без угрозы для своего финансового положения. Если у предприятия высокий запас финансовой прочности (>10%), это свидетельствует о благоприятном значении силы воздействия операционного рычага (при оптимальном удельном весе постоянных затрат) и высоком уровне рентабельности. Такое предприятие привлекательно для инвесторов, кредиторов, страховых компаний. Чем больше доля постоянных издержек в себестоимости тем существеннее зависимость между выручкой от реализации и доходом. Для предприятий, имеющих громоздкие основные доходы, высокая сила операционного рычага представляет опасность, так как в нестабильных экономических условиях (падение платежеспособного спроса, инфляция) каждый % снижения выручки оборачивается катастрофическим падением прибыли. Автоматизация приводит к росту издержек, а, следовательно, к росту силы операционного рычага и предпринимательскому риску. Таким образом, здесь есть и положительные и отрицательные стороны автоматизации. Нет однозначного ответа на вопрос, что выгоднее: иметь высокие переменные издержки и низкие постоянные, или наоборот. Для каждого предприятия свой вариант ответа. Он зависит от финансовых целей, исходного положения и прочих обстоятельств.

3.3.5. Предпринимательский риск. Взаимодействие финансового и

Операционного рычагов

Предпринимательский риск связан с потерей прибыли в результате снижения объема продаж или роста затрат, обусловленных: а) неустойчивостью спроса; б) колебаниями цен на готовую продукцию; в) удорожанием закупок сырьевых и материальных ресурсов.

Степень предпринимательского риска определяется силой воздействия операционного рычага, которая в свою очередь зависит от удельного веса постоянных издержек в себестоимости продукции. Чем ниже объем реализованной продукции, тем выше удельный вес постоянных расходов в ее себестоимости. Уровень постоянных затрат не снижается в период падения спроса на продукцию, а наоборот, поэтому предпринимательский риск увеличивается.

Финансовый риск зависит от условий кредитования (цены заемных средств) и структуры капитала и вызван невозможностью оплатить кредит и начислить дивиденды.

Экономическая нестабильность приводит к росту процентов по заемному капиталу и росту дивидендов по обыкновенным акциям, так как требуют достаточного возмещения риска в случае ликвидации предприятия. Степень финансового риска определяется уровнем финансового рычага.

Оба риска взаимосвязаны также, как и оба рычага.

Недополучение прибыли в результате предпринимательского риска приводит к невозможности оплатить проценты по займа и начислить дивиденды – возрастает финансовый риск, снижается эффект финансового рычага. Рост процентных ставок, связанных с изменением кредитно-денежной политики, рискованностью проекта, сложившейся структурой капитала, приводит к «утяжелению» постоянной части затрат и оказывает повышенное воздействие на силу операционного рычага.

Операционный рычаг воздействует на величину получаемой прибыли, а финансовый рычаг определяет долю чистой прибыли на 1 акцию (дивиденд), а также уровень чистой прибыли на 1 рубль собственных средств (рентабельность собственного капитала).

Поэтому по мере одновременного увеличения силы воздействия операционного и финансового рычагов незначительные изменения объема выручки приводят к существенным изменениям объема выручки.

Это выражается в формуле сопряженного эффекта операционного и финансового рычагов (сила воздействия финансового рычага вычисляется на основе II концепции).

где - эффект сопряженных рычагов;

Сила воздействия операционного рычага;

Сила воздействия финансового рычага.

Данная формула позволяет оценить уровень совокупности риска, связанного с предприятием, и ответить на вопрос: на сколько процентов изменится чистая прибыль на 1 акцию при изменении объема продаж на 1 процент.

Сочетание мощного финансового рычага с мощным операционным рычагом может оказаться губительным для предприятия, так как предпринимательский и финансовый риски умножаются, усугубляя негативные моменты в деятельности предприятия.

3.3.6. Дивидендная политика предприятия

Дивидендная политика – это составная часть общей политики управления прибылью не только акционерного общества, но и предприятий других организационно-правовых форм; только вместо терминов «дивиденд» будут употребляться «пай», «вклад», «прибыль на вклад», механизм же выплаты доходов собственникам тот же.

Выбор дивидендной политики имеет важнейшее значение для предприятия, так как оказывает влияние на следующие показатели:

Как видно из расчетов, выручка от реализации увеличилась на 9,1%, а прибыль на 77%.

Решая задачу максимизации прибыли можно увеличивать или уменьшать не только переменные, но и постоянные расходы и в зависимости от этого вычислять на сколько % возрастет прибыль.

Сила воздействия операционного рычага определяется по формуле:

где - сила воздействия операционного рычага;

Валовая маржа (постоянные расходы + прибыль), в экономической литературе этот показатель называется суммой покрытия.

В нашем примере F 0 = (11 млн.р. – 9,3 млн.р.) : 0,2 = 8,5.

Число 8,5 означает, что при возможном увеличении выручки от реализации, например на 3%, прибыль возрастет на 3%8,5=25,5%.

При снижении выручки от реализации на 10% прибыль снизится на 10%8,5=85%, а увеличение выручки на 9,1% даст прирост прибыли на 9,18,5 на 77% (см. выше расчет).

Формула силы воздействия операционного рычага позволяет ответить на вопрос, насколько чувствительна валовая маржа к изменению объема реализации продукции.

Чем больше постоянные затрат и меньше прибыль, тем сильнее действует операционный рычаг.

Сила воздействия операционного рычага указывает на степень предпринимательского риска, чем больше сила воздействия, тем выше предпринимательский риск.

дает возможность определить массу прибыли в зависимости от изменения выручки.

1. Прямая выручки от реализации – ОА.

Выручка = Цена реализации Объем реализации = 0,5 тыс. руб. 4 000 ед. = 2 000 руб.

2. Прямая постоянных затрат (горизонталь на уровне 550 тыс. руб.).

3. ОЕ – прямая переменных затрат.

4. Прямая суммарных затрат ВС параллельна прямой переменных затрат, поднятой на высоту = 550 тыс. руб. или 0,325 4 000 + 550=1 850 руб.

Точка пересечения (К) прямой выручки (ОА) и суммарных затрат (ВС) будет порогом рентабельности, которая укажет на критический (пороговый) объем выпуска, при котором доходы покрывают расходы без получения прибыли (точка безубыточности).

В нашем примере критический объем продаж составит 3 142 шт.

Порог рентабельности можно определить и по формуле:

рыночную стоимость предприятия;

благосостояние вкладчиков;

перспективу развития предприятия;

престижность предприятия на рынке недвижимости;

инвестиционную привлекательность.

инвестиционные возможности предприятия;

стоимость привлечения дополнительного капитала;

наличие резерва собственных средств, сформированного в предыдущем периоде;

доступность кредитов на рынке;

уровень налогообложения дивидендов, имущества, прибыли;

эффект финансового рычага;

ликвидность (недостаток денежных средств затрудняет выплату дивидендов; предприятие может взять кредит под выплату дивидендов, но это крайне невыгодно);

уровень дивидендных выплат фирм-конкурентов (низкий уровень дивидендов может привести к массовому «сбросу» акций; может возникнуть риск захвата предприятия конкурентом).

| " |