Коэффициент финансового риска: формула по балансу, правильный расчет. Коэффициент финансовой устойчивости (формула по балансу) Коэффициент финансового риска по балансу

где стр.1400 , стр.1500 , стр.1300 - строки Бухгалтерского баланса (форма №1).

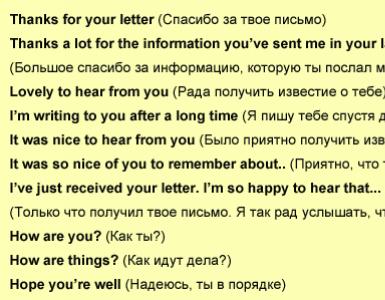

Коэффициент финансового риска - схема

Коэффициент финансового риска - что показывает

Показывает долю собственного капитала компании в активах. Чем выше этот показатель, тем больше предпринимательский риск организации. Чем больше доля заемных средств, тем меньше предприятие получит прибыли, поскольку часть ее уйдет на погашение кредитов и выплату процентов.

Компанию, большую часть пассивов которой составляют заемные средства, называют финансово зависимой, коэффициент капитализации такой компании будет высоким. Компания, финансирующая собственную деятельность своими средствами, финансово независима, коэффициент капитализации низкий.

Этот коэффициент важен для инвесторов, рассматривающих данную компанию как вложение средств. Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.

Страница была полезной?

Синонимы

Еще найдено про коэффициент финансового риска

-

Коэффициент финансового риска Коэффициент финансового риска - показывает соотношение заемных средств и суммарной капитализации и характеризует степень эффективности - Разработка методики оценки финансовой устойчивости организаций отрасли обрабатывающей промышленности

Значение коэффициента А Предприятие полностью покрывает денежными средствами краткосрочные обязательства финансовый риск отсутствует наблюдается устойчивый рост - Взаимосвязь финансовых рисков и показателей финансового положения страховой компании

Таким образом можно предположить что кредитные риски обратно связаны с ликвидностью а рыночные риски положительно связаны с данным показателем 6 Коэффициент финансового потенциала Для факторного анализа финансового потенциала - Анализ средневзвешенной стоимости инвестированного капитала в системе анализа цепочки создания стоимости

Так стоимость источников капитала зависит от уровня рискованности компании в частности стоимость собственного капитала зависит от уровня операционного и финансового риска учитываемого при расчете коэффициента бета Стоимость заемного капитала зависит от уровня финансового маркетингового - Операционный, финансовый и налоговый леверидж: трактовка и соотношение

DFL Финансовый леверидж имеет прямую связь с финансовым риском и обратную с финансовой устойчивостью Среди коэффициентов финансовой устойчивости имеются показатели отражающие покрытие постоянных - Оценка рыночной и финансовой устойчивости предприятия

Коэффициент финансового левериджа или коэффициент финансового риска отношение заемного капитала к собственному капиталу Кф л ЗК СК К2015 78084 - Влияние МСФО на результаты анализа финансового положения ПАО «Ростелеком»

Коэффициент концентрации заемного капитала 0,3-0,5 0,556 0,644 0,088 0,522 0,553 0,031 3 Коэффициент капитализации финансового риска 0,5 1,254 1,808 0,554 1,093 1,237 0,144 4 Коэффициент финансирования > - Актуальность коэффициентного метода оценки финансовой устойчивости

Коэффициентом при помощи которого измеряется доля заемных средств используемых компанией кредиты обязательства и заимствования по отношению к собственному капиталу является коэффициент финансового риска левереджа и рассчитывается по формуле Кфр ЗК СК 4 По мнению многих - Комплексный анализ финансовой устойчивости компании: коэффициентный, экспертный, факторный и индикативный

Если значение показателя меньше 1, то предприятие не сможет в полном объеме рассчитаться с внешними инвесторами повышается степень финансового риска Коэффициент обеспеченности собственными оборотными средствами Кобесп СОС или доля собственного капитала в оборотных - Факторы специфических рисков компаний при оценке премии за эти риски на развивающихся рынках капитала

Примерами подобных индикаторов могут служить такие показатели как например факторы риска в области финансовой стабильности компании -финансовый рычаг и коэффициент покрытия процентов операционной стабильности бизнеса - Анализ долгосрочных финансовых решений корпорации на основе консолидированной отчетности

Уровень финансового рычага 1,08 1,05 Риск ликвидности Коэффициент текущей ликвидности 1,18 1,37 Коэффициент покрытия процентов 12,78 - Формирование многофакторного критерия оценки инвестиционной привлекательности организации

На взгляд авторов к финансовым факторам также относится коэффициент системного риска связанный с вложениями в акции анализируемой компании Для - Кредитная политика предприятия: переход к системному управлению

Таблица 8. Алгоритм расчета показателей оценки финансового риска дебитора Показатели финансового состояния Алгоритм расчета Коэффициент абсолютной ликвидности K абс а А 1 - Оценка экономического риска на основе финансовых коэффициентов

Потери от экономического риска могут носить самый различный характер Они могут выступать в виде материальных денежных потерь потерь... Данная методика основывается только на расчетах финансовых коэффициентов оценке их значений и состоит из 12 этапов 1. Расчет и оценка финансовых - Модель оценки кредитного риска корпоративных кредитозаемщиков на основе фундаментальных финансовых показателей

Преимуществом данной модели является возможность получить количественную оценку кредитного виде вероятности возникновения у компании финансовой неустойчивости Каждому показателю кредитного риска компании соответствует определенное значение регрессионного коэффициента Общий показатель кредитоспособности - Оптимизация структуры бухгалтерского баланса как фактор повышения финансовой устойчивости организации

Первоначально необходимо провести анализ структуры источников организации и оценить степень финансовой устойчивости и финансового риска На основе вспомогательных данных был проведен анализ некоторых коэффициентов табл 6 Таблица 6 - - Модель оценки капитальных активов как инструмент оценки ставки дисконтирования

Во-вторых более высокое значение финансового рычага повышает дисперсию чистой прибыли и соответственно повышает риски которые несет на себе инвестор С учетом финансового рычага коэффициент бета равен 4 Bi - Анализ реализации процедуры банкротства и пути финансового оздоровления сельскохозяйственных организаций оренбургской области

В рамках современной методологии анализа финансового состояния выделяют следующие методические подходы к системе показателей выявляющих риск банкротства Коэффициент финансовой независимости и коэффициент финансовой независимости в отношении формирования запасов и затрат - Финансовая безопасность компании: аналитический аспект

Если в 2012 г этот коэффициент был уверенно оптимальным то тенденция за два года изменила ситуацию и риск финансовой безопасности -

Показателями уровня финансового риска служат коэффициент финансового левериджа Кфл и уровень финансового левериджа Уфл характеризующий процентное изменение чистой

Страница 4

Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага) - это отношение заемных средств к собственным средствам. Он показывает, сколько заемных средств предприятие привлекло на рубль собственных.

где Кфр - коэффициент финансового риска;

ЗС - заемные средства (стр. 590+стр.690);

СС - собственные средства (стр. 490).

Оптимальное значение этого показателя, выработанное западной практикой - 0,5. Считается, что если значение его превышает единицу, то финансовая автономность и устойчивость оцениваемого предприятия достигает критической точки, однако все зависит от характера деятельности и специфики отрасли, к которой относится предприятие .

Кфр нач 2009 = = 2

Кфр кон 2009 = = 1,8

Анализируя полученные значения коэффициента соотношения собственного и заемного капитала, можно сделать вывод, что в рассматриваем периоде наблюдается тенденция к снижению данного показателя. Так если в начале 2009 года коэффициент соотношения собственного и заемного капитала составлял 2, то к концу 2009 года коэффициент соотношения собственного и заемного капитала снизился до 1,8.

Коэффициент финансовой устойчивости Кфу:

Значение данного коэффициента показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время. Нормальным считается значение этого коэффициента 0,7-0,8 .

Кфу нач 2009 = = 0,3

Кфу кон 2009 = = 1,2

Таким образом, проведенный анализ свидетельствует о неустойчивом финансовом положении ООО «АВН».

Для оценки финансовых результатов предприятия большое значение имеет оценка рентабельности использования имеющихся в его распоряжении средств.

Проведем расчет и анализ рентабельности ООО «АВН»

Коэффициенты оценки рентабельности (прибыльности) характеризует способность предприятия генерировать необходимую прибыль в процессе своей хозяйственной деятельности, и определяют общую эффективность использования активов и вложенного капитала .

Рентабельность продукции (коэффициент окупаемости затрат) исчисляется путем отношения прибыли от реализации до выплаты процентов и налогов к сумме затрат по реализованной продукции:

Рз = *100%, (7)

где Рз - рентабельность затрат;

Прп - прибыль от реализации до выплаты процентов и налогов;

Зрп - сумма затрат по реализованной продукции.

Рентабельность продукции показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться по отдельным видам продукции и в целом по предприятию.

Рз 2008 = *100%= -8%

Рз 2009 = *100%= 15%

Рентабельность продаж (товарооборота) характеризует эффективность производственной коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж. Данный показатель определяется по следующей формуле:

Рт = *100%, (8)

где П - прибыль предприятия в рассматриваемом периоде;

Тоб - размер товарооборота предприятия в рассматриваемом периоде .

Рт 2008 = *100%=6%

Рт 2008 = *100%= 11%

Коэффициент рентабельности всех используемых активов или коэффициент экономической рентабельности (Ра). Он характеризует уровень чистой прибыли, генерируемой всеми активами предприятия, находящимися в его использовании по балансу. Расчет этого показателя осуществляется по формуле:

Другие материалы

Понятие теневой экономики

Теневая экономика является сегодня составным элементом любой хозяйственной системы, но пока еще всесторонне не исследована. Изучая общие закономерности экономики, экономическая теория не заостряет внимание на проблемах теневой экономики: она ею либ...

Состав, структура, движение, состояние основных фондов, обеспеченность

основными фондами и эффективность их использования

Состав и структура основных средств Нагорского РАЙПО показана в таблице 2.

Таблица 2. Состав и структура основных средств Нагорского РАЙПО.

Виды фондов

2006г.

2007г.

2008г.

тыс. руб.

%

тыс. руб.

%

тыс. руб.

% ...

где стр.1400 , стр.1500 , стр.1300 - строки Бухгалтерского баланса (форма №1).

Коэффициент финансового риска - схема

Коэффициент финансового риска - что показывает

Показывает долю собственного капитала компании в активах. Чем выше этот показатель, тем больше предпринимательский риск организации. Чем больше доля заемных средств, тем меньше предприятие получит прибыли, поскольку часть ее уйдет на погашение кредитов и выплату процентов.

Компанию, большую часть пассивов которой составляют заемные средства, называют финансово зависимой, коэффициент капитализации такой компании будет высоким. Компания, финансирующая собственную деятельность своими средствами, финансово независима, коэффициент капитализации низкий.

Этот коэффициент важен для инвесторов, рассматривающих данную компанию как вложение средств. Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.

Страница была полезной?

Синонимы

Еще найдено про коэффициент финансового риска

-

Коэффициент финансового риска Коэффициент финансового риска - показывает соотношение заемных средств и суммарной капитализации и характеризует степень эффективности - Разработка методики оценки финансовой устойчивости организаций отрасли обрабатывающей промышленности

Значение коэффициента А Предприятие полностью покрывает денежными средствами краткосрочные обязательства финансовый риск отсутствует наблюдается устойчивый рост - Взаимосвязь финансовых рисков и показателей финансового положения страховой компании

Таким образом можно предположить что кредитные риски обратно связаны с ликвидностью а рыночные риски положительно связаны с данным показателем 6 Коэффициент финансового потенциала Для факторного анализа финансового потенциала - Анализ средневзвешенной стоимости инвестированного капитала в системе анализа цепочки создания стоимости

Так стоимость источников капитала зависит от уровня рискованности компании в частности стоимость собственного капитала зависит от уровня операционного и финансового риска учитываемого при расчете коэффициента бета Стоимость заемного капитала зависит от уровня финансового маркетингового - Операционный, финансовый и налоговый леверидж: трактовка и соотношение

DFL Финансовый леверидж имеет прямую связь с финансовым риском и обратную с финансовой устойчивостью Среди коэффициентов финансовой устойчивости имеются показатели отражающие покрытие постоянных - Оценка рыночной и финансовой устойчивости предприятия

Коэффициент финансового левериджа или коэффициент финансового риска отношение заемного капитала к собственному капиталу Кф л ЗК СК К2015 78084 - Влияние МСФО на результаты анализа финансового положения ПАО «Ростелеком»

Коэффициент концентрации заемного капитала 0,3-0,5 0,556 0,644 0,088 0,522 0,553 0,031 3 Коэффициент капитализации финансового риска 0,5 1,254 1,808 0,554 1,093 1,237 0,144 4 Коэффициент финансирования > - Актуальность коэффициентного метода оценки финансовой устойчивости

Коэффициентом при помощи которого измеряется доля заемных средств используемых компанией кредиты обязательства и заимствования по отношению к собственному капиталу является коэффициент финансового риска левереджа и рассчитывается по формуле Кфр ЗК СК 4 По мнению многих - Комплексный анализ финансовой устойчивости компании: коэффициентный, экспертный, факторный и индикативный

Если значение показателя меньше 1, то предприятие не сможет в полном объеме рассчитаться с внешними инвесторами повышается степень финансового риска Коэффициент обеспеченности собственными оборотными средствами Кобесп СОС или доля собственного капитала в оборотных - Факторы специфических рисков компаний при оценке премии за эти риски на развивающихся рынках капитала

Примерами подобных индикаторов могут служить такие показатели как например факторы риска в области финансовой стабильности компании -финансовый рычаг и коэффициент покрытия процентов операционной стабильности бизнеса - Анализ долгосрочных финансовых решений корпорации на основе консолидированной отчетности

Уровень финансового рычага 1,08 1,05 Риск ликвидности Коэффициент текущей ликвидности 1,18 1,37 Коэффициент покрытия процентов 12,78 - Формирование многофакторного критерия оценки инвестиционной привлекательности организации

На взгляд авторов к финансовым факторам также относится коэффициент системного риска связанный с вложениями в акции анализируемой компании Для - Кредитная политика предприятия: переход к системному управлению

Таблица 8. Алгоритм расчета показателей оценки финансового риска дебитора Показатели финансового состояния Алгоритм расчета Коэффициент абсолютной ликвидности K абс а А 1 - Оценка экономического риска на основе финансовых коэффициентов

Потери от экономического риска могут носить самый различный характер Они могут выступать в виде материальных денежных потерь потерь... Данная методика основывается только на расчетах финансовых коэффициентов оценке их значений и состоит из 12 этапов 1. Расчет и оценка финансовых - Модель оценки кредитного риска корпоративных кредитозаемщиков на основе фундаментальных финансовых показателей

Преимуществом данной модели является возможность получить количественную оценку кредитного виде вероятности возникновения у компании финансовой неустойчивости Каждому показателю кредитного риска компании соответствует определенное значение регрессионного коэффициента Общий показатель кредитоспособности - Оптимизация структуры бухгалтерского баланса как фактор повышения финансовой устойчивости организации

Первоначально необходимо провести анализ структуры источников организации и оценить степень финансовой устойчивости и финансового риска На основе вспомогательных данных был проведен анализ некоторых коэффициентов табл 6 Таблица 6 - - Модель оценки капитальных активов как инструмент оценки ставки дисконтирования

Во-вторых более высокое значение финансового рычага повышает дисперсию чистой прибыли и соответственно повышает риски которые несет на себе инвестор С учетом финансового рычага коэффициент бета равен 4 Bi - Анализ реализации процедуры банкротства и пути финансового оздоровления сельскохозяйственных организаций оренбургской области

В рамках современной методологии анализа финансового состояния выделяют следующие методические подходы к системе показателей выявляющих риск банкротства Коэффициент финансовой независимости и коэффициент финансовой независимости в отношении формирования запасов и затрат - Финансовая безопасность компании: аналитический аспект

Если в 2012 г этот коэффициент был уверенно оптимальным то тенденция за два года изменила ситуацию и риск финансовой безопасности -

Показателями уровня финансового риска служат коэффициент финансового левериджа Кфл и уровень финансового левериджа Уфл характеризующий процентное изменение чистой

Расчёт коэффициента финансового риска

Коэффициент финансового риска рассчитывается как отношение заёмного капитала к собственному и показывает, сколько заёмных средств привлечено на 1 руб. вложенных в активы собственных средств.

Вывод: в 2012 году предприятие более независимо от заёмных средств.

По рассчитанным показателям формируем итоговую таблицу 2.

Таблица 2

Расчёт показателей ликвидности баланса

Баланс считается ликвидным, если его состояние позволяет за счёт быстрой реализации средств по активу показывать срочные обязательства по пассиву. При этом актив и пассив баланса разделяется на 4 группы:

ГРУППА А1- включает в себя наиболее ликвидные активы. Состоит из денежных средств и краткосрочных финансовых вложений.

ГРУППА А2- включает быстро реализуемые активы, для обращения которых в наличные средства требуется короткое время. К ним относятся товары отгруженные, дебиторская задолженность со сроком погашения до 12 месяцев. Ликвидность этой группы зависит от спроса на продукцию, её конкурентоспособности. форм расчёта, своевременности отгрузки и т.д.

ГРУППА А3- медленно реализуемые активы. К ним относятся производственные запасы, незавершённое производство, готовая продукция и товары, для превращения которых в денежную наличность, требуется значительный срок.

ГРУППА А4- трудно реализуемые активы. К ним относятся основные средства. долгосрочные финансовые вложения.

В пассиве баланса также выделяют 4 группы:

ГРУППА П1- наиболее срочные обязательства, которые необходимо погасить в течение текущего месяца(кредиторская задолженность)

ГРУППА П2- среднесрочные обязательства со сроком погашения до 1 года(займы и кредиты)

ГРУППА П3- долгосрочные обязательства (долгосрочные кредиты банка 5-10 лет).

ГРУППА П4- собственный капитал, находящийся в распоряжении организации.

Баланс считается абсолютно ликвидным, если А1?П1, А2?П2, А3? П3, А4? П4.

Результаты расчёта введём в таблицу.

Таблица 3

|

Предыдущий период |

Отчётный период |

Группа активов |

Предыдущий период |

Отчётный период |

|

2011год 2012год

А1> П1 А1> П1

А2>П2 А2> П2

А3> П3 А3> П3

А4< П4 А4< П4

Вывод: Баланс считается ликвидным, так как у предприятия хватает средств на погашение обязательств.

1) Коэффициент текущей ликвидности(коэффициент покрытия)-характеризует общую оценку ликвидности активов и показывает, в какой степени текущие кредиторские обязательства обеспечиваются текущими активами. Так как предприятие погашает краткосрочные обязательства в основном за счёт текущих активов, то, следовательно, если текущие активы превышают по величине текущие обязательства, предприятие рассматривается как успешно функционирующее.

Вывод: >1, следовательно, предприятие покрывает текущими активами свои обязательства. Предприятие более успешно функционировало в 2011 году.

2) Коэффициент быстрой ликвидности (срочной ликвидности) - является промежуточным коэффициентом и показывает, какую часть можно погасить текущими активами за минусом запасов. Рассчитывается по формуле:

Вывод: В соответствии с полученными коэффициентами быстрой ликвидности, предприятие эффективнее функционировало в 2011 году.

3) Коэффициент абсолютной ликвидности - показывает, какая часть краткосрочных обязательств может быть, при необходимости погашена немедленно. Определяется отношением наиболее ликвидных активов к краткосрочным обязательствам. Этот коэффициент является наиболее жёстким критерием платежеспособности предприятия.

Вывод: В соответствии с полученными коэффициентами абсолютной ликвидности, предприятие являлось более платёжеспособным в 2011 году.

Расчёты показателей представим в таблице 4

Таблица 4

Так как значения полученных показателей больше. чем рекомендуемые значения, то можно сделать вывод о том, что финансовые средства предприятия использовались неэффективно.

Из статьи Вы узнаете:

Коэффициенты финансовой устойчивости предприятия – это показатели, которые наглядно демонстрируют уровень стабильности предприятия в финансовом плане. К ним относятся нижеследующие коэффициенты.

Коэффициент независимости (автономии)

Общий коэффициент автономии (или как его ещё называют – коэффициент независимости ) – это относительная величина, определяет уровень общей независимости предприятия в финансовой сфере, а также показывает удельный вес собственных средств предприятия во всей сумме. Формула расчёта общего коэффициента автономии выглядит так:

КиР – капитал и резервы,

РПР – резервы предстоящих расходов

ВБ – валюта бухгалтерского баланса

– величина, определяющая относительную долю заёмных средств капитала в общей валюте бухгалтерского баланса. Этот показатель является обратным коэффициенту финансовой устойчивости и рассчитывается по формуле:

ФО – финансовые обязательства

Коэффициент манёвренности собственных средств предприятия

– определяет, какая доля собственных средств предприятия используется для финансирования деятельности в краткосрочном периоде, т.е. какая часть собственного капитала вложена в оборотные активы, а какая – капитализирована. Расчёт производится по такой формуле:

ЗиЗ – запасы и затраты

(также называется коэффициентом финансирования

) – величина, определяющая долю собственных средств, выделяемых на покрытие должностных обязательств. Рассчёт производится по формуле:

(также называется коэффициентом левериджа

или коэффициентом привлечения

) – показывает отношение размера привлечённого капитала к объёму собственных средств. Рассчитывается по формуле:

ЗК – заёмный капитал

СК – собственный капитал