Какие штрафы будут за отсутствие новой кассы. Штраф за отсутствие онлайн-кассы

Работа без кассового аппарата - для ООО штраф может проявляться не только в денежном взыскании, но и в принудительном приостановлении деятельности. Мы расскажем, в каких случаях предусмотрена ответственность за нарушение порядка осуществления наличных расчетов с клиентами.

Может ли ООО работать без кассового аппарата?

Оснований для работы ООО без кассового аппарата с началом действия обновленного закона «О применении ККТ…» от 22.05.2003 № 54-ФЗ осталось немного, но они все же существуют. Это в том числе:

|

Основание |

Регламентирующее положение закона 54-ФЗ |

|

|

Выполнение расчетов с клиентами электронными платежными средствами без их предъявления |

||

|

Оказание некоторых услуг и некоторые виды торговли (согласно приведенному в законе перечню видов деятельности) |

||

|

Торговля в отдаленных или труднодоступных местностях |

||

|

Оказание услуг и торговля товарами религиозного назначения в соответствующих учреждениях |

||

|

Деятельность в сфере медицины и торговли фармацевтическими препаратами в сельской местности |

||

|

Расчеты с помощью терминалов, находящихся в ведении кредитных организаций |

Отдельно упомянем временную (до 01.07.2019) возможность отказаться от ККМ в расчетах для некоторых ООО.

Какие штрафы за работу без ККМ для ООО?

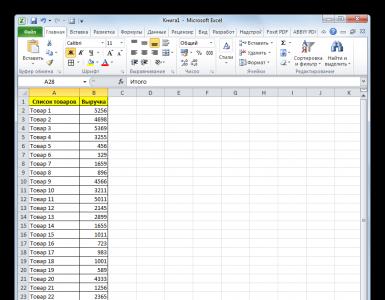

Законом 290-ФЗ, кроме изменений в порядке осуществления кассовых операций, были внесены правки в действующий Кодекс об административных нарушениях. Согласно обновленным нормам, на предприятие будут наложены санкции в следующих случаях:

|

Нарушение |

Основание КоАП |

Ответственность организации |

Ответственность должностных лиц |

|

Не пробит чек в расчете с покупателем |

п. 2 ст. 14.5 |

Штраф от 0,75 до полной суммы расчета, но не менее 30 000 руб. |

Штраф 0,25-0,5 суммы расчета, но не менее 10 000 руб. |

|

Не пробиты чеки на совокупную сумму от 1 000000 руб. при повторном нарушении п. 2 ст. 14.5 КоАП |

п. 3 ст. 14.5 |

Остановка деятельности на срок до 90 суток |

Дисквалификация на срок от 1 до 2 лет |

|

Применена несоответствующая техтребованиям ККТ и/или ККТ с нарушениями в порядке регистрации |

п. 4 ст. 14.5 |

Предупреждение или штраф в размере 5000-10 000 руб. |

Предупреждение или штраф в размере 1500-3000 руб. |

|

По запросу налоговой не была предоставлена информация относительно кассовых операций |

п. 5 ст. 14.5 |

||

|

Клиенту не был выдан чек (БСО), в том числе в электронном виде по его запросу |

п. 6 ст. 14.5 |

Предупреждение или штраф в размере 10 000 руб. |

Предупреждение или штраф в размере 2000 руб. |

На переходный период (до повсеместного внедрения онлайн-касс) наиболее частым нарушением будет являться использование кассы старого образца. На нем мы остановимся более подробно.

Какие штрафы за работу без кассового аппарата нового поколения?

В период до июля 2017 года предприятиям было дозволено добровольно переходить на онлайн-кассы и модернизировать старые ККТ путем замены ЭКЛЗ на блок с фискальным накопителем. Такая покупка или модернизация, естественно, должна была сопровождаться снятием с учета в налоговой старой техники и постановки на учет новой. С 01.07.2017 старые кассы поэтапно вытесняются кассами нового поколения. При этом снятие старых ККМ с ЭКЛЗ с учета налоговая выполняет самостоятельно и без извещения пользователя.

При этом, как показывает практика, наложение штрафов за работу на кассе старого образца зависит от сложившейся практики на местах. Применение старой техники налоговики могут расценить как использование ККТ с нарушениями в порядке ее регистрации и неподходящей по техтребованиям (п. 4 ст. 14.5 КоАП) либо как неприменение ККМ в расчетах (п. 2 ст. 14.5 КоАП).

Подробнее о наличных расчетах в отдаленных населенных пунктах почитайте .

Освобождение от административной ответственности

Кроме сумм штрафов ст. 14.5 КоАП содержит и примечание, позволяющее продавцам избежать штрафных санкций. Если предприятие заявит ФНС о выявленном нарушении кассовой дисциплины в письменном виде, оно может быть освобождено от ответственности при совпадении следующих обстоятельств:

- если обязанности, предусмотренные законом 54-ФЗ, добровольно исполнены до вынесения постановления по делу о правонарушении;

- если на момент поступления письменного заявления налоговая инспекция не располагала данными о нарушении;

- если сведения в заявлении продавца и приложенные им документы являются достаточными для определения факта правонарушения.

Также поводом для неприменения штрафа могут быть технические сбои в работе ККТ .

Итоги

Работать без применения ККТ смогут в основном только те ООО, деятельность которых проходит в отдаленных местностях или связана с нестационарной торговлей. Штрафы за неприменение ККМ в установленных случаях более чем суровые и в отдельных случаях могут привести к административной приостановке деятельности.

Изменения правил торговли в связи с повсеместным внедрением онлайн касс будут касаться не только контрольного кассового оборудования, но также правила ведения кассовых операций. Изменения вызваны новым Федеральным законом 54-ФЗ

. Конечно, для эффективного внедрения повсеместно онлайн касс законодатель ужесточил наказание за нарушения порядка использования онлайн касс.

Новые штрафы за неиспользование онлайн-кассы суровы и могут даже поставить крест на работе ритейла вообще, не говоря, что даже самые простые штрафы выросли в разы с 1 января 2017 года. Также наказания будет нести не только фирма и предприниматель, но и управляющий, включая директора. В отдельных, особых, случаях им вообще могут на несколько лет запретить заниматься тяговой деятельностью.

Новые штрафы в 2017 году за нарушение использования онлайн-касс

Как говорят, что тот, кто предупрежден, тому мало что страшно. Давайте рассмотрим за что и какие штрафы за неиспользование онлайн-кассы:

1. Сбыт продуктов и товаров без онлайн кассы, когда ее наличие обязательно.

Такое нарушение было совершено впервые. В этом случае налагается на фирму налагается штраф за отсутствие онлайн-кассы, а также должностное лицо (директор, управляющий). Так должностное лицо, а также индивидуальный предприниматель штрафуется на 25-50% от суммы реализованных товаров, но не меньше 10 тыс. руб.

2. Повторное нарушение порядка применения онлайн касс, когда выручка без кассового аппарата составила больше 1 млн руб.

Должностным лицам т.е. к директору либо управляющему будет запрещено занимать эту ложность от 1 до 2-х лет, также индивидуального предпринимателя ждет приостановка деятельности до 90 дней. Но в КОАПе точно не указан штраф за неиспользование онлайн-кассы, когда выручка не превысила 1 млн. руб. Скорее всего придётся платить еще одни штраф.

3. Использование кассы с нарушениями:

Онлайн касса зарегистрирована на сайте ФМС с ошибками;

в онлайн кассе нет фискального накопителя, либо он есть, но вовремя не заменен

кассовый аппарат не печатает чеки с QR кодировкой и интернет ссылкой, где можно этот чек проверить;

другие нарушения, связанные с неправильной работой кассы.

В этом случае должностные лица и индивидуальные предприниматели будут оштрафованы на сумму в пределах 1500 -3 000 рублей. А на ООО выносится предупреждение либо штраф в пределах 5 000 10 000 рублей. Это конечно не такие суммы как за отсутствие онлайн-кассы, но деньгами разбрасываться не стоит.

4. Все ООО и предприниматели должны предоставить через личный онлайн кабинет налоговой подать ряд документов.

За неподачу таких документов на должностных лиц либо ИП накладывается штраф от 1 500 до 3 000 рублей. Также на ООО накладывается штраф в сумме от 5 000 до 10 000 рублей, либо органы ограничатся предупреждением.

5. Не предоставление ритейлером покупателю кассового чека либо в электронном виде, либо в бумажной форме.

В этом случае должностные лица и индивидуальные предприниматели штрафуются на сумму 2000 рублей, а ООО выносится предупреждение либо штраф в 10 000 руб.

Важно помнить, что под должностными лицами согласно закона понимаются руководители: генеральный директор, директор. заместитель директора только они «получают»

штраф за отсутствие онлайн-кассы и прочее. За такую оплошность кассиров и продавцов наказывать не будут. Это право по закону дается их руководителю, что не уследит за нерадивыми сотрудниками в пределах трудового законодательства.

Как исключить попадание на штрафы в 2017 году

Чтобы избежать санкций за нарушения контрольно-кассовой торговли или отсутствие онлайн-кассы всего лишь нужно работать в соответствии с законом, а именно:

Приобрести кассовый аппарат, который соответствовал всем требованиям. Такой аппарат стоит около 20-30 тыс. рублей. Конечно, можно не покупать новый, а модернизировать старый, но, чтобы тот подключался к интернету. Так как говорилось выше отсутствие онлайн-кассы чревато последствиями.

1. Меняем фискальный накопитель каждый 13 месяцев, начиная с 2017 года.

2. Нужно зарегистрировать онлайн кассу в Федеральной налоговой службе. Теперь можно не вести все оборудование в налоговую, а зарегистрироваться и все сделать в индивидуальном кабинете.

3. Заключить договор на обслуживание с оператором фискальных данных.

Также есть категории «счастливчиков» , которых с июля 2017 года не коснётся такое нововведение (им не придется платить штраф за отсутствие онлайн-кассы): церковные организации, кредитные организации, те кто осуществляет разностную торговлю и продавцы на ярмарках и рынках, водители и кондукторы, которые продают билеты. Также пока будут осуществлять торговлю на обычных кассах в отдалённых уголках нашей страны, где нет интернета.

Вышеуказанные нововведения этого 2017 года требуют дополнительных затрат как времени, так и денег. Но санкции за несоблюдение порядка ведения контрольной кассовой торговли до воли серьезные чтобы их проигнорировать ведь так можно лишиться бизнеса вообще.

Государство пришло к выводу, что существующие до июля 2019 года штрафы за несоблюдение порядка использования кассовых аппаратов являются недостаточно эффективными и не стимулируют предпринимателей добросовестно выполнять законодательные требования.

В связи с этим произошло увеличение размеров штрафов за допущенные нарушения. Это по мнению чиновников, должно привести в соответствие действующие размеры штрафов с размером дохода, который бизнес может получать, обходя закон и не используя кассовое оборудование.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Не все допущенные нарушения повлекут за собой наказание. Ответственности можно избежать, своевременно подав заявление про административное правонарушение. Однако, «покаяться» можно не во всех нарушениях. Например, если сумма проведенной мимо кассы операции будет превышать 1 млн. рублей, штрафа избежать не удастся.

Что указано в законе

Федеральный закон №54 от 2003 года определяет, что существуют такие виды нарушений, которые расцениваются, как работа без кассового аппарата:

- отсутствие кассового аппарата;

- используется аппарат, который не зарегистрирован в налоговой;

- кассир не пробивает кассовый чек при покупке;

- кассовый чек выбит, но не вручен покупателю;

- сумма покупки отличается от суммы в кассовом чеке;

- кассовый аппарат отсутствует в государственном реестре;

- не приходуется выручка в .

Правительственные постановления № 745 от 1993 года и № 470 от 2007 года определяют также, что нарушением является использование ККТ с несоблюдением порядка, установленного действующим законодательством, а именно:

- на кассовом чеке отсутствуют или не читаются реквизиты, в том числе том, который выдается платежным терминалом;

- время на выдаваемом чеке не соответствует реальному;

- на ККТ отсутствует марка-пломба;

- когда ККТ используется на платежном терминале не по месту регистрации;

- использование в нефискальном режиме;

- на оборудование нет паспорта и т.д.

Нюансы проверок

Кассовые проверки, которые проводятся налоговыми инспекциями, не относятся к налоговым проверкам. Не распространяются на них и положения ФЗ №294 от 2008 года Про защиту прав юридических лиц и ИП. Правила проведения подобных проверок вообще отсутствуют.

Есть два Регламента, которые разработаны Министерством финансов: первый – для проверки ККТ, второй – для проверки полноты оприходования налички. Однако эти документы скудные и адресованы самим проверяющим, а не тем, кого проверяют.

В документах не сказано, к кому могут прийти налоговики для проведения проверки, очевидно одно, их прежде всего интересуют торговые точки, то есть те организации, которые активно получают наличные средства и расходуют их. Несмотря на то, что индивидуальные предприниматели не обязаны вести кассовую книгу, они не застрахованы от проверок.

Если в ходе проверки обнаружены нарушения, инспектор, который ее проводил, должен сообщить про данный факт в соответствующий отдел своей Налоговой службы, который и назначит меру наказания для нарушителя, например, штраф за КТТ.

Проверка может начаться в любое время, налоговая не должна заблаговременно предупреждать о ее проведении. Присутствие директора на месте не является обязательным для начала проверки, однако, инспектор должен сделать в поручении соответствующую отметку про отсутствие руководителя в момент проверки на рабочем месте.

С проверкой могут прийти не только в центральный офис. Проверять также могут подразделения, которые работают с наличкой. Налоговики могут приходить с новой проверкой хоть ежедневно. Законодательно нет никаких ограничений по этому поводу.

О проверке ККТ руководитель организации узнает, когда она уже будет проходить. Работа инспектора начинается до того, как он заявляет о себе и своих полномочиях. Он смотрит, используется ли ККТ, когда речь идет про расчет наличными, а также выдается ли кассовый чек. Для этого они могут как самостоятельно произвести закупку, так и наблюдать за тем, как обслуживаются другие покупатели.

В случае обнаружения нарушений составляется акт, который принимается судебным органом в качестве доказательств, если дело дойдет до суда.

Если проверка ККТ проводится в платежном терминале не по месту нахождения организации, инспектор должен выполнить следующие действия:

- проверить, выдает ли терминал чек;

- в выданном поручении отметить, что директор отсутствует на месте проверки;

- поручение должно быть вручено руководителю, который получает возможность дать разъяснения и предоставить доказательство своей невиновности.

Определение нарушений

Кроме нарушений, которые могут быть обнаружены в ходе использования кассового аппарата, в качестве нарушения может расцениваться отсутствие марки-пломбы или голограммы. Их отсутствие расценивается налоговой наравне с такими нарушениями, как неприменение ККТ.

Какие наклейки должны быть на кассовом аппарате:

- голограмма сервисного обслуживания, которая наклеена в текущем году (обычно клеится в январе-феврале);

- голограмма госреестра, которая должна клеится изготовителем один раз на весь период использования кассы;

- марки-пломбы в количестве 4-х штук;

- идентификационный знак ККТ;

- шильдик изготовителя.

В случае нарушений такого рода ИП должны будут заплатить штраф до 6 тыс. рублей, а ООО и прочие юрлица – до 60 тыс. руб.

Увеличение суммы наказания

С этого момента штраф за неиспользование ККТ зависит от суммы расчета, по которому не был пробит чек:

Если правонарушение будет совершено повторно и если сумма платежей без использования кассового оборудования составила 1 млн рублей и более – должностные лица будут дисквалифицированы на срок до двух лет, что касается ИП и юрлиц, то их деятельность будет приостановлена на срок до трех месяцев.

Также для штрафных санкций введены новые основания, например, организация или ИП не предоставляют информацию или документы, которые запрашивает ИФНС.

Размер штрафа ККТ

Какой размер штрафа предусмотрен в 2019 году за нарушения при использовании ККТ:

| Вид нарушения | Ответственность для должностных лиц и ИП | Ответственность для юр. лиц |

| В тех случаях, которые определены законодательно, не используется ККТ | Штраф в размере четверти – половины суммы оплаты, но не меньше, чем 10 тыс. рублей | Штраф от трех четвертей до 1 размера оплаты, но не меньше, чем 30 тыс. рублей |

| Повторное нарушение при сумме, которая превышает 1 млн рублей | Отстранение от работы на год-два | Деятельность может быть прекращена на 90 дней (распространяется на ИП) |

| Используется техника, которая не соответствует требованиям закона | Предупреждение или штраф от 1 500 до 3 тыс. рублей | Предупреждение или штраф 5 тыс. – 10 тыс. рублей |

| Отказ в предоставлении налоговику документов | Штраф в размере до 3 тыс. рублей, как альтернатива — предупреждение | Штраф от 5 до 10 тыс. рублей или вынесение предупреждения |

| Покупателю не предоставлен чек или квитанция (по запросу) | Штраф в размере 2 тыс. рублей | Штраф в размере 10 тыс. рублей |

Случаи освобождения

Новая редакция статьи 14.5. КоАП устанавливает новые условия, при которых нарушителя освобождают от «кассовой ответственности». Пример, налоговая должна быть добровольно оповещена про совершенное кассовое правонарушение. При этом нужно исправить допущенную ошибку, исполнив обязательство до того, как налоговой будет вынесено постановление про административное правонарушение.

Освобождение последует только тогда, когда одновременно будут выполнены такие условия:

- когда было подано заявление от нарушителя, налоговый орган не имел соответствующих сведений и документов про совершение админпроступка;

- сведения и документация, которые поданы заявителем, являются достаточными для того, чтобы установить события, при которых нарушение было допущено.

Однако, освобождение предусмотрено не для всех видов нарушений.

Избежать штрафа получится только в таких ситуациях:

- ККТ не применялась в тех случаях, когда это было обязательным условием осуществления деятельности;

- применялась ККТ, не соответствующая установленным законом требованиям;

- техника использовалась с нарушением порядка регистрации и ее применения.

Чтобы избежать наказания, первый шаг, который нужно выполнить – подать заявление в налоговый орган. Для данного документа не установлена официальная форма, то есть подготовить его можно произвольно. Информация, которую важно отобразить в данной бумаге:

- кто совершил нарушение;

- когда оно было совершено и в чем оно заключалось;

- каким образом заявитель устранил его;

- важно также сослаться на статью 14.5. КоАП, на основании которой человек претендует на освобождение от ответственности.

Одним из распространенных случаев неприменения ККТ является отключение электроэнергии. Чтобы избежать штрафа, нужно вместе с заявлением подать в налоговую копии чеков, пробитых после того, как включили свет, на суммы, полученные от покупателя.

Поскольку отмечается массовый переход на онлайн оплаты, при допущенном нарушении компании могут не успеть обратиться в налоговую с заявлением, поскольку в режиме онлайн подобные нарушения выявляются гораздо быстрее. Однако, в этом случае можно уменьшить размер штрафных санкций. Согласно с положениями статьи 28.6 КоАП возможно сокращение штрафа, если нарушитель признает вменяемое ему нарушение.

Если организация или ИП допустит нарушение, которое не предусмотрено статьей 14.5. КоАП, и признается в нем, заявив о данном факте в налоговую, не следует надеяться на то, что не будут применены штрафные санкции или размер штрафа будет уменьшен.

Так, если мимо кассы было пропущено более 1 млн. рублей, то избежать наказания не удастся. Не удастся уйти от наказания и в случае, когда по запросу налоговиков не будут своевременно предоставлены документы.

Как избежать последствий

Избежать последствий достаточно просто – нужно следовать нормам закона и не нарушать их.

Что это значит:

- Следует купить кассовый аппарат, который возможно подключить к сети Интернет. Стоимость новой техники составляет около 30 тыс. рублей. Но допускается приобретение аппарата, который уже был в использовании. Нужно обратить внимание, что кроме того, что он должен подключаться к Интернету, должна быть предусмотрена возможность размещения в нем фискального накопителя (ФП).

- ФП нужно менять каждые 13 месяцев, если ООО или индивидуальный предприниматель работают на УСН, ЕНВД или на патенте. В противном случае его можно менять раз в три года.

В свете принятия поправок в законодательные акты, регламентирующие использование новых контрольно-кассовых машин, отдельному рассмотрению подлежит тема штрафов за неприменение ККТ в 2017 году юридическими лицами и индивидуальными предпринимателями.

Изменения в законодательстве о ККТ

Поправки в закон № 54-ФЗ существенно расширили регламент применения онлайн-касс: в числе нововведений оказались основные понятия и термины, правила и сроки внедрения и , обязанности представителей бизнеса и контролирующих органов по соблюдению норм закона № 54-ФЗ. Штрафы, точнее, их размеры и применение, оказались в числе поправок к статье 14.5 Кодекса РФ об административных правонарушениях (КоАП) .

В КоАП внесены изменения, позволяющие применять нормы административного законодательства применительно к ККТ: установлены виды ответственности, их размеры, давность привлечения к ответственности и вынесения постановления об административном взыскании. Изменениям в сторону увеличения подверглась такая мера взыскания, как штраф за неприменение ККТ в 2017 году.

Таким образом, индивидуальные предприниматели и организации всех форм собственности обязаны использовать контрольно-кассовую технику нового образца при расчетах в наличной или безналичной форме при приеме денежных средств с выдачей фискального документа – . Законом предусмотрены конкретные обстоятельства, позволяющие продавать товар и оказывать услуги без применения касс-онлайн.

Кто привлекается и в каком размере

Ответственность за неприменение ККТ наступает в случае не только многократного, но и разового нарушения: достаточно провести единственную денежную операцию без использования онлайн-кассы, чтобы стать субъектом административной нормы, предусмотренной второй частью статьи 14.5 КоАП . Санкция данной части статьи весьма сурова: штраф за неприменение ККТ в 2017 году для юрлиц составит минимум 30000 рублей, а для должностных лиц – минимум 10000 рублей .

Еще более суров закон к нарушителям, допустившим аналогичное правонарушение повторно в течение годичного срока после вынесения постановления за первый промах. Третья часть статьи 14.5 КоАП РФ гласит, что в случае совершения повторного нарушения, предусмотренного предыдущей нормой, виновному должностному лицу грозит дисквалификация сроком от 1 года до 2 лет, а индивидуального предпринимателя и организацию ждет приостановка деятельности на 3 месяца. Штрафа за отсутствие онлайн-кассы в 2017 году эта часть статьи не предусматривает.

Это важно!

При привлечении к административной ответственности по ч. 3 ст. 14.5 КоАП следует учитывать, что общая сумма неучтенных операций, в том числе с учетом ранее совершенного правонарушения, должна составлять не менее одного миллиона рублей .

Как избежать штрафа?

Что делать «скрытому» нарушителю, еще не попавшему в руки проверяющих органов, но желающему исправить ситуацию? Избежать уплаты штрафа за отсутствие онлайн-кассы в 2017 году достаточно просто. Нужно, не дожидаясь проверки налоговых органов,

До обязательного перехода на онлайн-кассы осталось всего три месяца. Зарегистрировано же сегодня в ФНС России порядка 130 000 кассовых аппаратов, соответствующих требованиям Федерального закона № 54-ФЗ . Это - чуть более 10 % контрольно-кассовой техники в РФ, подлежащей регистрации.

Бизнес - ключевое звено реформы - до сих пор в целом так и не готов к работе с ККТ нового образца. Что делать? Вопрос - вовсе не риторический, на него есть однозначный ответ - поторопиться модернизировать свои действующие кассы или приобрести новые под заказ у производителя. При этом надо учитывать, что изготовление кассового аппарата достигает двух месяцев, а модернизация требует немало времени на снятие техники с учета и ее перерегистрацию.

Невзирая ни на что ФНС неотступна в своих намерениях: с 1 июля 2017 года все предприниматели, которые сейчас используют в работе ККТ, должны перейти на онлайн-кассы . И переносов сроков не будет.

Штраф за неиспользование ККТ

Новые нормы, регламентирующие штрафы за неприменение онлайн касс, ужесточены и вступают в силу 1 июля 2017 года. Увеличены штрафы за ККТ. Так, неприменение контрольно-кассовой техники в установленных законодательством РФ случаях влечет административный штраф: для должностных лиц - от одной четвертой до одной второй суммы расчета, осуществленного наличными деньгами и (или) электронными средствами платежа, но не менее 10 000 рублей; для юридических лиц - от трех четвертых до 1 размера суммы расчета, но не менее 30 000 рублей.

За повторное неприменение ККТ при сумме расчетов, составляющей в совокупности 1 миллион рублей и более, административные меры наказания усилены. В этом случае должностные лица подлежат дисквалификации на срок от 1 года до 2 лет. А к индивидуальным предпринимателям и юридическим лицам применяется такая мера, как приостановление деятельности на срок до 90 суток.

Штраф за нарушение ККТ

Использование касс, не соответствующих установленным требованиям, в том числе старых, не модернизированных, либо с нарушениями порядков, сроков и условий их регистрации, перерегистрации и применения, влечет для должностных лиц предупреждение или новые штрафы ККТ в размере от 1500 до 3000 рублей, для юридических - предупреждение или штраф от 5000 до 10 000 рублей.

Все случаи ответственности за правонарушения организаций, должностных лиц и индивидуальных предпринимателей предусмотрены в статье 14.5 КоАП РФ.